成飞“着陆”中航电测:三年承诺2000亿收入 借壳仍待审批

继今年2月披露预案后,7月26日晚间,中航电测(300114.SZ)进一步披露了拟向航空工业集团发行股份购买成都飞机工业(集团)有限责任公司(以下简称“成飞集团”)100%股权的重组草案。

与今年2月中航电测披露的预案相比,此次草案更新了大量交易细节,涉及交易的具体方案,标的成飞集团的整体对价与发行单价,其大致业务情况与财务审计报告等。

而尤其值得注意的是,在一众更新内容中,成飞集团收购后三年高达2000亿以上的营业收入业绩承诺。

图片来源:视觉中国

图片来源:视觉中国

草案显示,成飞集团100%股权评估价格为174.42亿元。公司将通过完全发行股份购买资产的方式收购成飞集团,发行股份对价在扣除2022年年度分红后为8.36元/股。

而在交易完成后,航空工业集团将持有上市公司股票20.9亿股,占总股本的78.07%,上市公司实控人仍为航空工业集团。

值得注意的是,成飞集团的资产评估价值为240.2亿元,而实际交易对价为扣除约65.8亿国有独享资本公积后所形成的交易对价。

21世纪经济报道记者以投资者身份向中航电测证券部人士了解情况。对方解释称,扣除国有独资资本公积只是会计处理的一种方式,此次收购案中并不包含少数股东。

同时,对方表示,成飞集团约定的所有业绩承诺,包括标的全部利润和营业收入,也将由上市公司母公司股东全部享有。

收购案更新前后,最受瞩目的无疑是成飞集团在草案中给出的高额业绩承诺。

草案显示,成飞集团将旗下五个法人主体分成两部分承诺业绩资产,其中成飞航产单独作为一部分资产对应评估价值2.593亿元,承诺2023年至2026年四年合计利润约6651万元。

成飞集团母公司、航空工业贵飞、航空工业长飞、成飞民机四项资产合并为第二项承诺资产,对应评估值合计32亿元,给出的2023-2026年收入业绩承诺分别为651.5亿元,660.08亿元,699.7亿元和749.4亿元。

由于业绩承诺延续时间为三年,因此标的第二资产包此次业绩承诺的参考财年,将按照公司是在2023年,还是在2024年完成重组,决定其是参考2023年至2025年,或是2024年至2026年财报,来确认是否完成业绩承诺。

而不论是哪种参照方式,成飞集团三个财年的承诺收入总额都将超过2000亿元。

财务数据则显示,成飞集团2021年营收533.9亿元,净利润18.5亿元;2022年营收672.91亿元,净利润13.13亿元,2023年1月营收37.87亿元,净利润1.56亿元。

在中航电测之外,成飞集团借壳还疑似引发了另一宗交易。

根据中无人机(688297.SH)7月26日公告,成飞集团将向航天工业集团无偿划转中无人机1.1亿股股份,占中无人机16.41%股权。完成划转后,成飞集团持有中无人机股权将降至6750万股,占公司总股本的10%。而与此同时,航天工业集团将回转16.41%股权相应表决权至成飞集团,使得公司控制权保留在成飞集团手中,同时股票收益权被稀释。

对此,有投行人士向记者解释,此举可能是为了避免成飞集团持有的中无人机权益比例过大,从而避免中无人机需要履行借壳法人的相关业绩承诺。

一位行业配套相关人士向记者指出,成飞集团业绩承诺之高,证实未来国内确实存在井喷式的需求,相关订单存续和执行也会需要比较长的时间。

华西证券此前在研报中指出,“十四五”期间将是我国军机结构性升级换装的新时期,而成飞研制的就是最主要的型号。

在民机领域,成飞积极参与国际合作与转包生产,下属成飞民机是空客公司A320、A350,波音787、747-8等国际客机扰流板及下垂板、方向舵、副翼等核心大部件全球唯一供应商。

中航电测则表示,本次交易将拓展公司业务领域,增强公司抗风险能力和核心竞争力,提升长期盈利能力。同时上市公司业务整合完成后,在产品研制、生产能力建设等方面的资本性支出较整合前将有所增加。本次交易完成后,上市公司将继续利用资本平台的融资功能,通过自有货币资金、再融资、银行贷款、申请政府补助等方式筹集所需资金,满足未来资本性支出需要。

截至7月27日收盘,中航电测收盘完成20%涨停,报57.91元/股,与预案前价格相比,中航电测当前收盘价已经上涨约450.4%。

同时,若以当前价格计算,收购完成后上市公司总市值则预计将达到1550亿元以上。按照收购后公司2022年净利润计算,预计市盈率或达百倍以上。

不过已有机构乘机套现,盘后龙虎榜显示,两机构净卖出5.18亿元。

值得注意的是,在二级市场的疯狂炒作中,中航电测曾一度发布“不排除有关机构和个人利用关于本次交易的内幕信息进行内幕交易的可能”的风险提示,为公司无序市场炒作“灭火”。

而该炒作一度遭遇二级市场投资者非议,股市大V皮海洲也曾公开表示,此类风险提示,不仅会带来公司股价的波动,同时也直接影响到投资者的投资决策,应当在有确切证据的前提下再提示风险。

事实上,有关成飞借壳的炒作,早在10年之前便在另一案中上演。

2014年,成飞集团与另一家“中航系”上市平台成飞集成(002190.SZ)短暂定亲,后者曾计划吸并沈飞集团、成飞集团和洪都科技全部股权。不过,该计划在尚未步入资本化流程前,便在当时遭到了国防科工委的否决。

二级市场上,即便成飞集团借壳成飞集成胎死腹中,有关成飞集成的炒作仍延续了一年之久,直至2015年年中,股价涨幅一度超过400%。

而对于本次借壳事项,21世纪经济报道记者注意到,虽然此次成飞借壳已经进入重组草案阶段,但流程上仍需预先通过行业主管部门,包括国资有权机构对评估报告的备案和对交易方案的整体批准,此后才能进入股东大会和深交所审核流程。相关投资者仍应注意重组计划存在的审批或内幕交易风险。

宝骏云朵申报图曝光/官图发布 令人眼前一亮

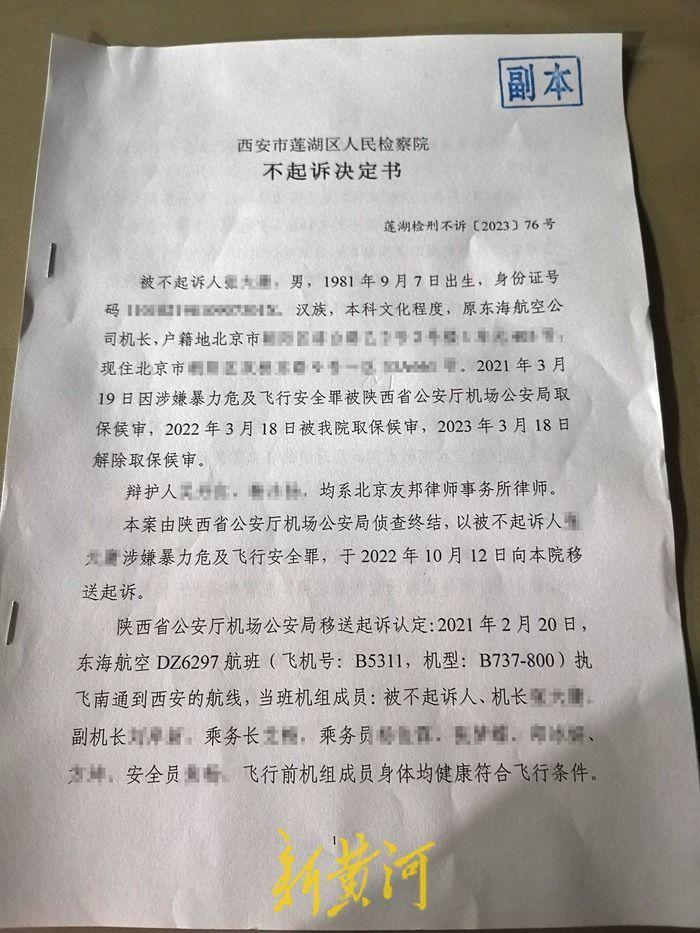

【太平洋汽车新车频道】日前,我们从第371批工信部申报目录上看到了宝骏的全新车型宝骏云朵,紧随其后,宝骏官方也发布了新车的最新官图,该车采用四门五座布局,或定位紧凑型SUV,将采用大五座的布局,动力方面搭载的电机最大功率为100kW,最高车速150km/h。新车外观设计非常新颖,充满着科技未来感,圆润的外表也增添了几分可爱。【申报图】【官图】套路网2023-05-10 22:04:010000东海航空机长乘务员空中互殴最新进展:机长被检察院作出不起诉决定

2021年3月,深圳东海航空机长和乘务员在飞机上“互殴”的消息曾引发广泛关注。据当时网传消息:事发当天,在东海航空DZ6297航班(南通-西安)的航班上,机长与乘务员发生争执后“互殴”,机长将乘务长手打骨折,乘务长把机长门牙敲掉半颗。此事经舆论曝光后,涉事航空公司和相关管理部门介入调查,涉事机长张某某和乘务员杨某某被终身停飞,之后两人均涉嫌以暴力危及飞行安全被公安机关立案侦查。套路网2023-06-01 17:16:090000加工面条煎饼能引起大气污染?官方最新回应:通知废止,举一反三

#文章首发挑战赛#在这个科技日新月异的时代,我们总是被各种新知识、新观念所包围。然而,有时候,一些看似平常的事情,却可能隐藏着我们未曾注意到的真相。今天,我们就来聊聊一个近期在网络上引起热议的话题——加工面条煎饼能引起大气污染?套路网2023-12-28 10:34:020000“小挣青年”又刷屏,热词变迁折射了啥?

这段时间,又一个带有谐音意味的热词“小挣青年”刷屏了。这个词的意思是,在生活中玩小花样、搞小事情,专注于慢慢赚钱、过好自己小日子的这批年轻人。这些年,年轻人拥有过很多词,诸如“内卷”“躺平”“45度人生”“70分人生”等等。分析这些热词,其实也是在与现实对话,从“一个亿的小目标”到“小挣青年”,热词不断变迁,体现了当下社会的包容度,社会价值的多元,以及人生追求的多元化。0000足坛腐败之后,篮坛反腐拉开帷幕,前女篮副主席被调查

套路网2023-08-26 19:46:520000