完美风暴:澳联储暂停加息的背后,或是一场百年大劫!

昨天下午14:30,澳联储传来了一个让大部分人欣喜的消息——7月份暂停加息,将官方利率保持在4.10%,与前值持平。

受此影响,澳元在决议落地后出现急促下跌,而澳洲股市则出现迅速拉升。显然,在美联储暂停加息,以及英国央行“核爆”加息的复杂经济环境中,澳联储的货币政策也成为了国际资本市场的高度关注对象。

利率决议出炉后的澳元兑美元(AUDUSD)暴跌

本次暂停加息的决议,看似顺利落地,但是其背后的宏观角力却非同小可,而真正阻止本次加息的,也许是一场即将登场的金融灾难。

在聊这场潜在的灾难前,我们先来了解一下影响澳联储昨天利率决议的几大因素:

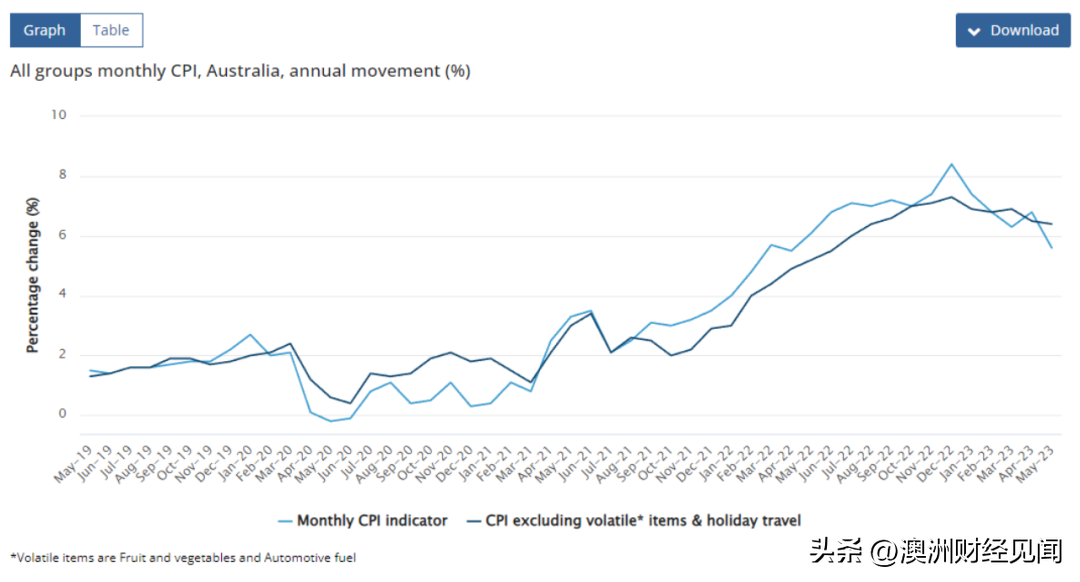

首先,上周三出炉的澳洲5月通胀数据出现了大幅超预期降温,从4月的6.8%下降至5月的5.6%。加速降温的通胀也为本次暂停加息的决议提供了必要条件。

其次,长期以来作为“海外资金的净进口方(net importer of overseas capital)”,澳大利亚本国的利率和国债收益率,是用来吸引海外资金的金字招牌。如果二者与其他主要经济体之间出现较大点差,那么澳洲就会面临海外资金的外流。

所以,在种种宏观经济因素之下,澳联储本次暂停加息,并不是一个干净利落的决议,而是在牵一发而动全身的困局中,被迫做出的最保险之选。

原因在于西方金融市场,乃至整体经济中一个鲜少被提及的板块——商业地产,确切的说,办公楼市。

而这也就是这场潜在危机的震中。

近几个月来,包括美国最大银行摩根大通(JPMorgan)在内的大量企业,开始进一步收紧员工居家办公(WFH)政策,而摩根大通则勒令要求全员必须5天全日制回归办公室。

在表面上,做出此类规定的公司大多是以“工作效率”为由而要求员工回到岗位,但实际上,大量研究结果表明,居家办公其实明显提升了绝大多数员工的工作积极性和效率。

所以,“工作效率”只不过是幌子,而真正的原因在于办公楼市的空置率已经冲破了数十年新高。

空置率高有什么问题呢?

问题其实非常之大。

首先,空置率高就是大量办公楼空置的结果,办公楼市的需求下降,导致租金出现相应下降。

对于承租方来说,必然是一个喜讯——有谁和钱过不去呢?

但是,对于办公楼市的投资方和贷款方来说,这个问题就非常严重。

这也就是第二个问题:办公楼投资方的租金收入锐减。

对于办公楼市这种资本和债务要求极高的地产项目而言,投资方所追求的通常是稳定的收益,类似于国债等低风险固定收益资产。

但是和国债相比,办公楼市显然缺乏流动性——国债可以在二级市场出售变现,而办公楼市极高的价格,通常需要极长的变现周期。

极高价格带来的另一个问题,就是投资方在进行投资时(比如购买一栋办公楼),往往需要举债,无论是从私募债权市场还是从银行等金融机构贷款,举债的本质就是要向放贷方定期支付利息。

那么,这就把我们带到了第三个问题:办公楼的高空置率造成的低租金,又引发的投资方现金流收入锐减,再加上债务成本(利息)的上升(央行加息),你还会愿意继续去投资,持有办公楼类资产吗?

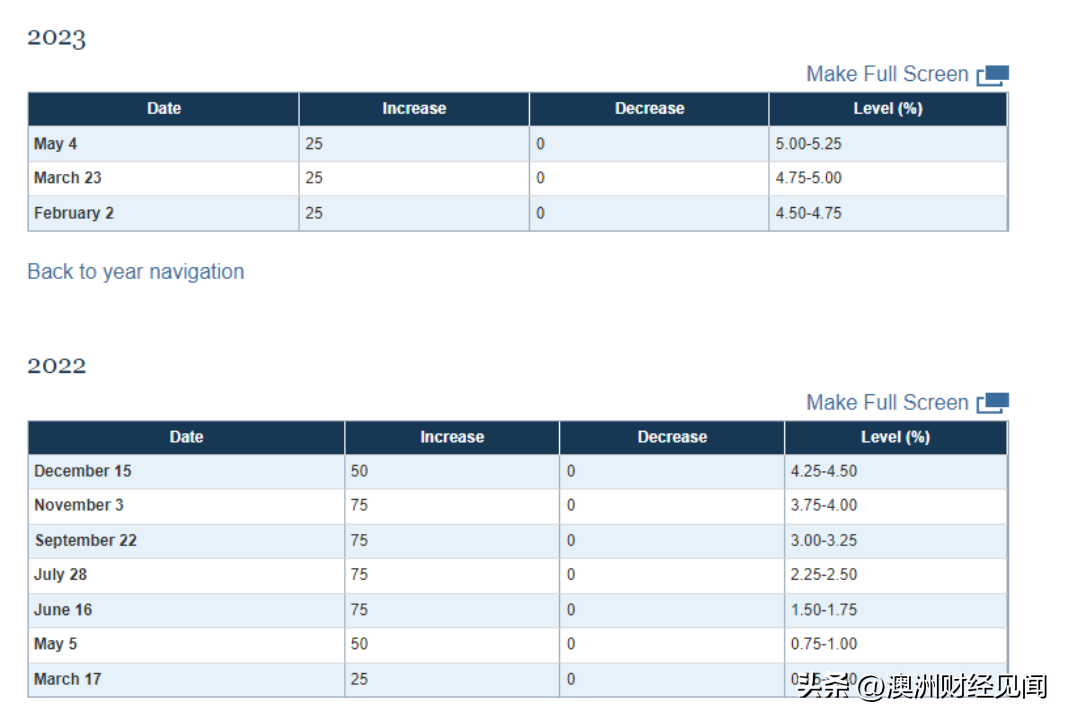

美联储2022-2023年加息情况一览,数据来源:美联储

如果你的答案是“不”,那么你并不是孤单,因为全球最大资管公司贝莱德(BlackRock)、全球最大特殊资管公司之一的博枫(Brookfield),以及太平洋投资管理公司(PIMCO)在内的许多巨头,已经开始选择性战略违约(strategic default)。

违约,就是没有履行义务。

战略性违约,就是在考虑到这笔买卖根本不划算之后,选择性地故意不去履行义务。

再简单点说,就是及时止损,放弃这些办公楼市的投资项目。

止损之后就是出局,出局必然就会套现。

至此,就带来了第四个尚未发生,但是可能出现的问题:大规信贷模挤兑(资金外流)。

回顾2008年波及全球的次贷危机,就不难理解办公楼市正在面临的困境:当高利率引发投资方违约之后,投资方止损出局,而这些办公楼市就面临不断贬值的风险。

引发08年全球金融危机的美国次贷危机,虽然起因是次级贷款在高利率环境下出现大规模违约,但是真正将这一危机输送至全球各国的,却是被打包出售的债务衍生品——放贷银行将债务划分为不同级别,打包出售给投行,而投行又将债务销往全球。

波澜效应也因此出现,而当时的债务衍生品,就是住房抵押贷款证券(Mortgage Backed Securities/MBS)。

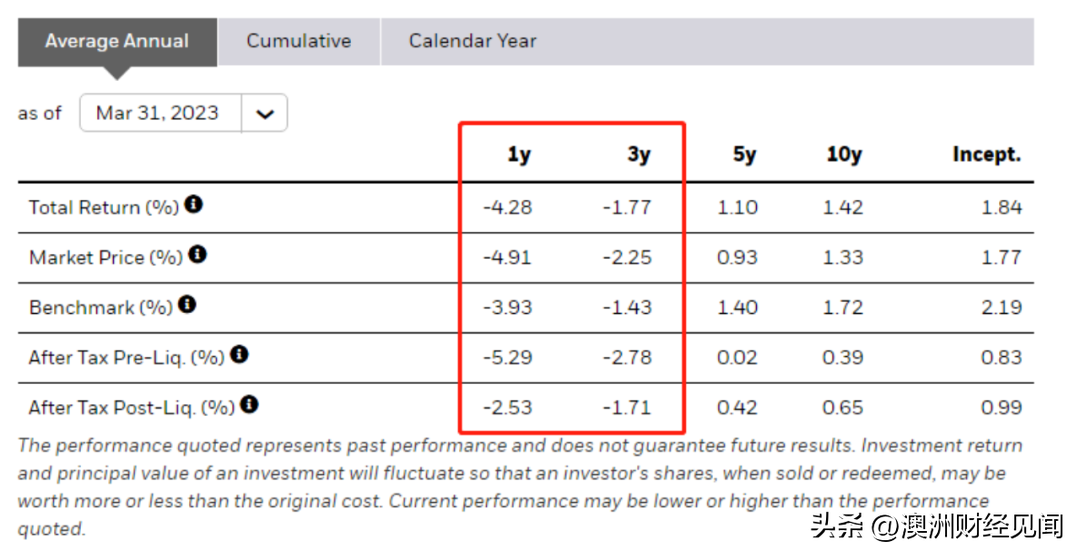

那么今天,用于商业地产的商业地产抵押贷款证券(Commercial Mortgage Backed Securities/CMBS),以及用于衡量25个相关债权产品的CMBX交易所交易基金,已经出现明显承压情况。

贝莱德旗下的iShares商业地产抵押贷款证券(Commercial Mortgage Backed Securities/CMBS)交易所交易基金(ETF)收益率一览,数据来源:BlackRock

一旦利率继续上升,那么这场危机的将一触即发。

另外,如果我们回顾今年3月爆发的美国地区性银行集体暴雷事件,特别是作为第一块骨牌倒下的硅谷银行(SVB),就会想起高利率挤兑科技风投储户从硅谷银行踩踏式取款,最终引发挤兑并导致银行破产的恶性事件。

而这一系列问题,并不是只发生在美国,此时此刻也正发生在澳大利亚。

数据显示,墨尔本和悉尼的办公楼盘空置率分别在2023年第一季度出现总体上升,其中投资等级较低的B级办公楼盘(普通水平)空置率则冲破了20.8%。

那么,按照澳联储近期的目标——“14万人失业就能够控制通胀”这一说法进行推理,我们可想在未来几个月甚至一年的时间里,高利率环境会不断压缩各类企业的利润空间,迫使企业缩减员工数量。

如果不再需要那么多员工,那么还是否需要那么大的办公室呢?

另外,对于小型企业来说,如果彻底在高利率环境中出局,那么新增的空置办公楼盘又该怎么处理?

所以,本次澳联储选择暂停加息,除了考虑到美联储在6月中旬的动作(暂停加息)以外,办公楼市的窘境也是一大考量因素。

毕竟谁也不想在疫情刚刚官宣结束后,再次迎来一场大型危机。

如果真的爆发,那么已经债台高筑的各国政府,以及弹尽粮绝的各国央行将没有能力再次启动量化宽松政策。

这一次,将会是近百年来最完美的风暴。

8月11日中午,四川又有7人被查落马,触目惊心,看看都有谁

反腐倡廉,刻不容缓!腐败无处不在,贪污无处不有,加强反腐倡廉工作,确保腐败分子无处可逃,是极其重要的。腐败分子的存在,严重影响了社会运作秩序,也影响了百姓的日常生活,在这群自私者的身上,我们早已看不到一丝党性。人活一世,只为金钱和权力,这是不少腐败分子身上的共同特征,国家加强反腐力度,就是为了改善当下的不正之风,还人民群众一片“蓝天白云”。套路网2023-08-12 12:06:530001游客淄博买饼被宰当地网友转账补差价,你还会去淄博吃烧烤吗?

最近,淄博的烧烤火得一塌糊涂,吸引了全国各地的人们前去打卡,感受当地人的热情和好客,感受这里的风土人情,也感受这里的烧烤美食。一男子就是在这种背景下,到淄博旅行。没想到的是,他以20元的价格买下一盒锅饼,第二天到另外一个地方却发现,这样一小盒锅饼只需6元。他感觉被宰了,就把遭遇发到网上,也可以让别人避坑。然而,接下来淄博人民的举动,让男子十分感动。套路网2023-04-17 18:07:420000为何一定要在中秋节前一天抓许家印?真相藏在细节之中!

近日,亿万富豪许家印在中秋节前一天被抓捕,引发了广泛关注和猜测。为何会选择在这天对他采取行动?真相或许隐藏在细节之中。首先,中秋节前一天正是国庆和中秋双节假前的最后一天,这意味着许家印无法与家人共度佳节,给他带来了巨大的心理压力。套路网2023-10-09 13:50:050000安徽一女子当街猥亵男子,压在身下欲强扒衣物,警方:她醉酒

#夏日生活打卡季#7月5日,安徽阜阳二里井夜市即使发生一起女子当街猥亵男子事件,对此,警方回应女生醉酒,已经处理,这起事件引起网友的热议。视频中,女子将男子压倒在身下,不断拉扯着男子的衣物,男子紧紧护住自己的衣服,两人揪在了一起。据路人表示是该女子强行去脱男子衣服,男子的腿部都已经出血了。警方表示已经对此事进行了处理,但处理结果不方便告知。这更是引发了公众对于该事件的不满和疑问。套路网2023-07-11 11:12:140000小米申请无效华为专利,月底双方法庭开辩,专利战即将打响?

小米和华为又“打”起来了:华为起诉小米侵权华为专利,小米直接提出无效宣告请求。7月5日,国家知识产权局发布的口审公告显示,小米近期对华为“一种锁屏方法及移动终端”的专利发起了无效宣告请求,将于7月21日口审。据了解,专利口审是发明诉讼中的一种方式,无效方和被无效方在法庭上口头阐述自己的观点和自己专利有效的理由。套路网2023-07-07 22:14:430000